¿Necesitas dinero antes de que te paguen? Estas aplicaciones te ayudarán, a un alto costo

NUEVA YORK - Cuando a Anna Branch, de 37 años, le redujeron las horas de trabajo al comienzo de la pandemia de 2020, de repente se fijó en los anuncios de una aplicación llamada EarnIn.

“Ya sabes cómo te atrapan -los algoritmos-, como si te leyeran la mente”, dijo Branch. “El anuncio decía que podía conseguir hasta 100 dólares esta semana y devolverlos en mi siguiente periodo de pago”.

Branch, que trabajaba como asistente administrativa en Charleston (Carolina del Sur), descargó la aplicación, aceptó la tarifa plana y añadió la “propina” sugerida. El dinero en efectivo le ayudó a cubrir gastos hasta el día de pago, cuando la aplicación cargó los 100 dólares prestados, más 18 dólares por la tarifa y la propina. Cuatro años después, Branch afirma que sigue usando la aplicación hasta una vez al mes.

EarnIn es una de las más de doce empresas que prestan este servicio, denominado Earned Wage Access. Las aplicaciones conceden pequeños préstamos a corto plazo a los trabajadores entre nómina y nómina para que puedan pagar facturas y cubrir necesidades cotidianas. El día de pago, el usuario devuelve el dinero con su salario. Entre 2018 y 2020, el volumen de transacciones se triplicó, pasando de 3,200 millones de dólares a 9,500 millones, según Datos Insights.

Aunque las apps de acceso a salarios ganados existen desde hace más de una década, la pandemia y sus secuelas impulsaron su popularidad. Algunas aplicaciones tienen nombres humanos cercanos, como Dave, Clio, Albert y Brigit, mientras que otras sugieren libertad financiera: Empower, FloatMe, FlexWage, Rain. El usuario típico gana menos de 50 mil dólares al año, según la Government Accountability Office, y ha sufrido los efectos de dos años de alta inflación.

Los defensores de estas aplicaciones afirman que ayudan a las personas que viven cheque a cheque a gestionar sus finanzas y evitar la necesidad de recurrir a opciones más onerosas, como los préstamos de día de pago o el descubierto en una cuenta bancaria. Pero algunos analistas, activistas de los consumidores y legisladores afirman que estas aplicaciones son en realidad préstamos de día de pago con un nuevo envoltorio tecnológico, y que pueden atrapar a los usuarios en un ciclo interminable de préstamos que agota sus ingresos.

Los críticos también dicen que los costos de los préstamos no siempre son transparentes. Muchos cobran cuotas mensuales de suscripción y la mayoría cobran comisiones obligatorias por transferencias instantáneas de fondos, aunque suele haber una opción sin costo para recibir fondos en uno o tres días laborables. Según un reporte del Center for Responsible Lending, la Tasa anual equivalente (APR) promedio de un préstamo reembolsado entre siete y catorce días es del 367 por ciento, un índice comparable al de los préstamos de día de pago.

El hecho de que algunas empresas hayan integrado aplicaciones de acceso al salario en sus nóminas enturbia las cosas, con diferentes costos, modelos y estructuras de tarifas. Amazon y Walmart, por ejemplo, no siempre cobran a los empleados por el acceso anticipado a los salarios devengados fuera de los periodos regulares de pago.

‘Te enganchan’

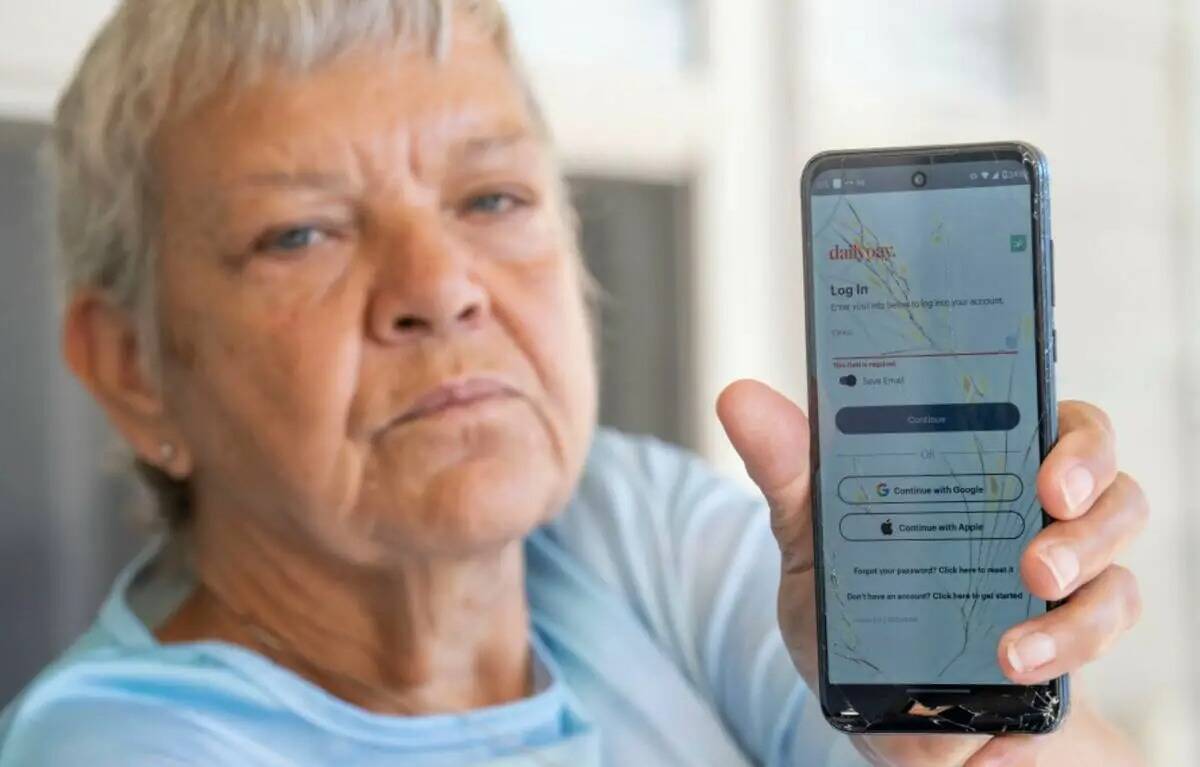

Sheri Wilkins, de 60 años, que trabaja como auxiliar de salud a domicilio en College Station, Texas, dijo que ha usado las aplicaciones desde 2020, y que se siente “dependiente del dinero”.

El contratista de salud que emplea a Wilkins ofrece DailyPay, y Wilkins suele usar la app para transferir el importe del salario de ese día (10.60 dólares la hora) dos veces al día: una después de cada uno de sus dos turnos, por los que cobra por separado. Cada vez paga 3.49 dólares, lo que hace un total de siete dólares al día. Con 35 dólares a la semana, la aplicación se come más de tres horas de su sueldo semanal, o un día y medio de trabajo al mes.

“Te enganchan a tener ese dinero”, dice Wilkins. “Está bien y es estupendo tenerlo -para comprar comida y cigarrillos-, pero cuando llega el momento de tener tu sueldo, solo son 50-60 dólares”.

Wilkins dijo que no sabía que la aplicación tenía una opción gratuita, que transferiría el dinero en uno a tres días. Dijo que la aplicación siempre la dirigía a la opción de transferencia instantánea.

Un portavoz de DailyPay dijo en un comunicado que la aplicación ofrece dos opciones sin comisiones para la mayoría de los usuarios y una tercera con lo que describieron como una “pequeña comisión similar a la de un cajero automático”.

Matt Bahl, que investiga temas laborales para la Red de Salud Financiera, dijo que el crecimiento de la industria del Acceso al Salario Ganado es un síntoma de la inseguridad financiera generalizada.

“Está pensado para ayudar a resolver problemas de liquidez a corto plazo”, afirma. “Pero si esos problemas son el resultado de unos ingresos insuficientes, no los resolverá. No se puede ‘tecnificar’ para salir de déficits materiales”.

Los consejos

Andrew Lewis, de 32 años, que vive en el Condado Bucks, Pensilvania, dice que usa EarnIn, en parte para hacer frente a gastos imprevistos. Lewis trabaja como técnico de procesos para una empresa de fabricación de productos electrónicos, y dijo que a veces usa la aplicación hasta cada semana, para dinero para gasolina o algo que su hijo pequeño o su esposa necesitan.

Lewis suele pagar las “propinas” que sugieren las aplicaciones, pero no le “gustan tanto”, en parte por los mensajes.

“Las propinas nos mantienen en funcionamiento para millones de miembros como tú”, dice el texto de la aplicación de EarnIn. La empresa dice que usa las propinas para mantener una opción sin comisiones.

“Me siento un poco culpable por cómo lo hacen sonar”, dijo Lewis.

En 2021, el Departamento de Protección e Innovación Financiera de California descubrió que “los usuarios a menudo se sienten obligados a dejar (propinas) debido a tácticas de presión aplicadas como… afirmar que las propinas se usan para ayudar a otros consumidores vulnerables o con fines benéficos”.

En su reporte, el departamento encontró que los prestatarios que usan Earned Wage Access toman un promedio de 36 préstamos al año. En 5.8 millones de transacciones, el 73 por ciento de los consumidores pagaron una “propina”, a razón de 4.09 dólares por propina de promedio. En tres docenas de préstamos, eso supone 147 dólares anuales sólo en propinas.

Comodidad y sin verificación de crédito

Penny Lee, directora de la Financial Technology Association (FTA), un grupo del sector, afirma que cada vez más gente recurre a Earned Wage Access como una comodidad que les permite compensar la “desconexión entre lo que el consumidor necesita poder gastar… y su ciclo de pago”.

Al igual que los préstamos “Compre ahora, pague después”, las aplicaciones no realizan comprobaciones de crédito y no cobran intereses. A diferencia de los préstamos de día de pago o los préstamos sobre el título de un auto, en los que los prestatarios pignoran sus vehículos como garantía, los usuarios de las aplicaciones no se enfrentan a pagos globales, marcas negras en sus reportes de crédito o la posibilidad de perder su auto si no pagan. Los partidarios de estas aplicaciones afirman también que no interponen demandas ni envían cobradores tras las deudas impagadas.

Según la FTA, el costo promedio por usar una aplicación de Earned Wage Access oscila entre 2.59 y 6.27 dólares. Las empresas afirman que las comisiones son comparables a las de los cajeros automáticos y más baratas que las comisiones por descubierto, en las que incurre la gente si no tiene suficiente dinero en una cuenta corriente para cubrir una factura antes del día de pago. El promedio de las comisiones por descubierto supera los 25 dólares y puede llegar a los 36 dólares.

Sin embargo, en su reporte, el Center for Responsible Lending descubrió que los usuarios de las aplicaciones experimentaban un aumento del 56 por ciento en los descubiertos en cuenta corriente.

Un momento crucial para la regulación

Varios estados han tomado medidas para regular el acceso a los salarios devengados limitando las comisiones de estos productos. El sector respalda un proyecto de ley federal, actualmente en el Congreso, que excluiría a estas aplicaciones de la regulación de la Ley de Veracidad en los Préstamos.

Cuando Connecticut aprobó una ley que limitaba las comisiones que podían cobrar las aplicaciones, EarnIn dejó de operar en el estado. A la pregunta de por qué, el director ejecutivo de EarnIn, Ram Palaniappan, dijo que ya no era “económicamente viable”.

Tanto California como Hawái están elaborando leyes para frenar las tarifas de EarnIn.

El representante Bryan Steil, republicano por Wisconsin, uno de los promotores del proyecto de ley federal, dijo que “garantizará que los trabajadores de todo el país puedan seguir usando estos servicios, que les ayudan a conectar mejor el trabajo con la recompensa”.

Pero el senador del estado de Hawái Chris Lee, un demócrata que introdujo la regulación dirigida al Acceso al Salario Ganado en el Senado estatal, llamó a las tasas de interés de más de 300 por ciento un “esquema moderno de préstamo de día de pago”. Lee dijo que le gustaría ver más transparencia y protecciones para los trabajadores.

Lauren Saunders, abogada del National Consumer Law Center, dice que este es un momento crucial para la regulación.

“Si (Earned Wage Access) estuviera siendo usado por la gente para cubrir un costo de emergencia al año, podría ser mejor que estar sujeto a cargos por sobregiro o préstamos de día de pago o de título de auto”, dijo. “Pero ser mejor que esos terribles productos depredadores no debería ser la regla”.