La venta del Cosmopolitan es la última operación multimillonaria en el Strip de Las Vegas

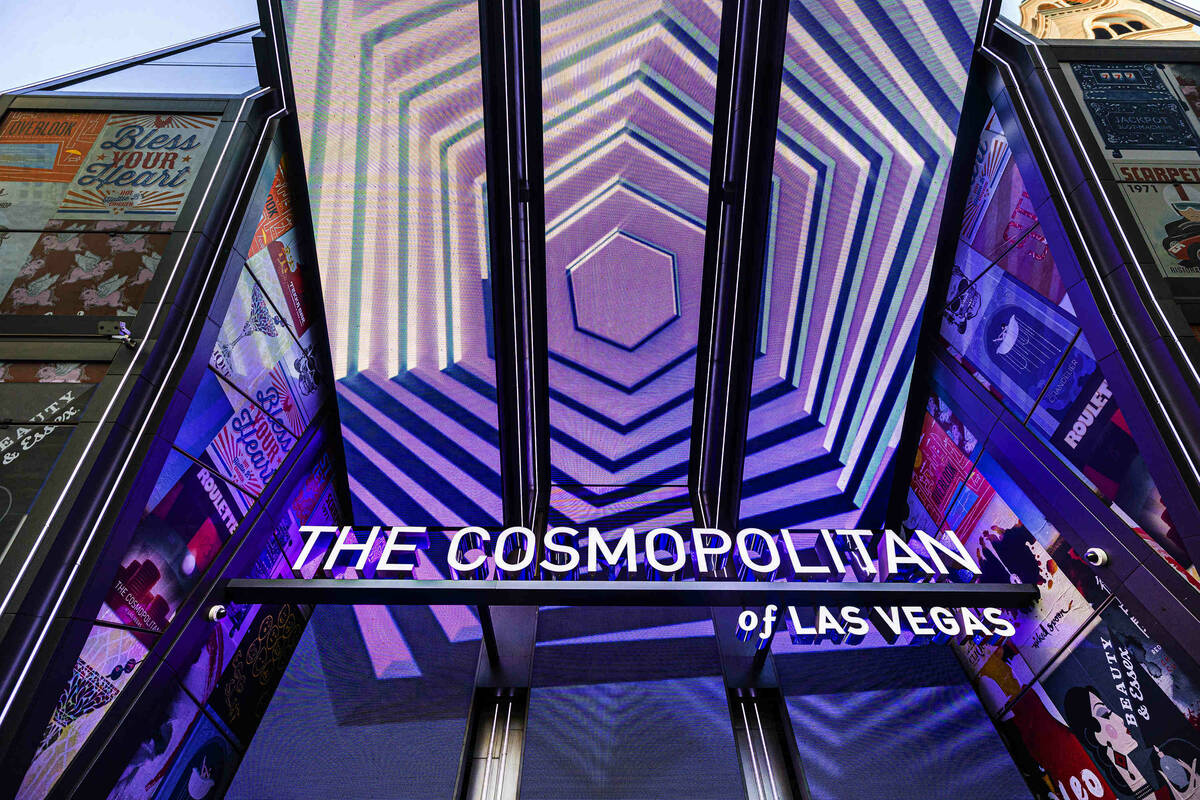

La multimillonaria venta de The Cosmopolitan of Las Vegas no solo ha puesto el llamativo complejo turístico, antes con problemas financieros, en nuevas manos.

También es el último de una serie de acuerdos hoteleros en el Strip entre dos poderosas empresas y otra inversión en Las Vegas Blvd. por parte de los directores ejecutivos de la cadena de comida rápida Panda Express.

El conglomerado financiero neoyorquino Blackstone anunció el lunes que vendió el Cosmopolitan por 5.65 mil millones de dólares, casi cuatro mil millones de dólares más que su precio de compra hace varios años. Como parte del acuerdo, el gigante de los casinos MGM Resorts International adquiere la parte operativa del Cosmopolitan por más de 1.6 mil millones de dólares, mientras que un trío de grupos, entre los que se encuentra Blackstone, será el propietario de los inmuebles y cobrará la renta al nuevo operador.

Según los términos del contrato de arrendamiento, MGM pagará una renta anual inicial de 200 millones de dólares.

Se espera que la transacción cierre el próximo año.

En los últimos años, MGM y Blackstone han firmado múltiples acuerdos de más de mil millones de dólares en el Strip, a medida que el famoso corredor turístico se transforma en una colección de millas de megaresorts rentados.

Estos acuerdos tienen poco impacto, si es que lo tienen, en los huéspedes o empleados del hotel, ya que en su mayoría implican el envío de cheques de renta a una nueva empresa. La venta del Cosmopolitan, sin embargo, pondrá el complejo de dos torres y unas tres mil habitaciones a cargo de un nuevo operador, que ya gestiona varios hoteles-casino de alto nivel en el Strip.

“La marca Cosmopolitan es reconocida en todo el mundo por su base de clientes única y su producto y experiencias de alta calidad, lo que la convierte en un complemento ideal para nuestra cartera y fomenta nuestra visión de ser la principal empresa de entretenimiento de juego del mundo”, dijo el presidente y director ejecutivo de MGM Resorts, Bill Hornbuckle, en un comunicado de prensa.

“Ubicación irremplazable”

Según el acuerdo, los bienes inmuebles del Cosmopolitan serán propiedad de Blackstone, la empresa de inversiones Stonepeak Partners y el Cherng Family Trust, la oficina familiar de los operadores de Panda Express, Andrew y Peggy Cherng.

Ni Blackstone ni MGM revelaron las participaciones individuales de los propietarios en el inmueble en los comunicados de prensa del lunes.

Tyler Henritze, jefe de adquisiciones de bienes raíces en las Américas para Blackstone, dijo en un comunicado de prensa que la transacción “subraya la capacidad de Blackstone para adquirir y transformar grandes y complejos activos”.

Phill Solomond, jefe de bienes raíces de Stonepeak y ex director general de Blackstone, dijo en un comunicado que el Cosmopolitan es “un activo sólido con una ubicación insustituible, flujos de efectivo duraderos y el potencial de aumento adicional”.

Mientras tanto, los Cherng, copresidentes y codirectores ejecutivos de Panda Restaurant Group, han tratado con MGM antes.

En 2018, adquirieron lo que ahora es el Waldorf Astoria Las Vegas de MGM y su socio en el complejo multitorre CityCenter por 214 millones de dólares.

Los Cherngs no pudieron comentar sobre la venta del Cosmopolitan, dijo un representante de Panda Restaurant Group.

Acuerdos multimillonarios

El promotor neoyorquino Ian Bruce Eichner inició la construcción del Cosmopolitan durante la frenética burbuja inmobiliaria de mediados de la década del 2000. Pero la economía no tardó en deteriorarse y el prestamista del proyecto, Deutsche Bank, embargó el complejo parcialmente construido en 2008.

El gigante financiero alemán terminó la construcción e inauguró el complejo a finales de 2010, en medio de la peor recesión de las últimas décadas. El Cosmopolitan resultó ser un punto de encuentro de moda, pero estaba en números rojos, perdiendo un promedio de casi 100 millones de dólares al año entre 2011 y 2013, según muestra una presentación de valores.

Blackstone, que ya había puesto en marcha una oleada de compras inmobiliarias en el sur de Nevada tras la implosión del mercado y el desplome de los valores inmobiliarios, adquirió el Cosmopolitan en 2014 por 1.73 mil millones de dólares.

El costo total de desarrollo del Cosmopolitan había superado los cuatro mil millones de dólares, y Blackstone gastó alrededor de 500 millones de dólares en mejoras, según le dijo previamente la firma al Review-Journal.

Incluso antes de que se anunciara la venta del Cosmopolitan el lunes, Blackstone tenía un historial de acuerdos de grandes cantidades de dinero en Las Vegas con MGM.

Como se anunció en julio, Blackstone llegó a un acuerdo para comprar los hoteles Aria y Vdara por casi 3.9 mil millones de dólares a MGM Resorts y volver a rentarlos al operador de casinos.

Blackstone también se asoció con la filial inmobiliaria de MGM Resorts, MGM Growth Properties, en un acuerdo de 4.6 mil millones de dólares a principios del año pasado para adquirir el MGM Grand y el Mandalay Bay y arrendarlos de nuevo a MGM Resorts.

Además, Blackstone compró el Bellagio en 2019 por unos 4.2 mil millones de dólares a MGM Resorts y lo volvió a rentar.